6 Steuerfehler, mit denen Sie nach Angaben von Finanzexperten geprüft werden könnten

Es gibt mehrere Risikofaktoren, die zu einem Run-In mit dem IRS führen könnten.

Vielleicht ist das einzige, was noch schlimmer ist, als jedes Jahr Ihre Steuern zu erstellen, herauszufinden, dass Sie nach all Ihrer harten Arbeit geprüft werden. Glücklicherweise gibt es viele Dienstleistungen und Softwareoptionen Dies kann Ihnen helfen, potenzielle Kopfschmerzen oder kostspielige Geldbußen zu vermeiden - selbst wenn Sie sich unter einer Zeitkrise befinden. Wenn Sie jedoch nach einer besseren Vorstellung davon suchen, wie Sie sich von einem Einlauf mit dem IRS fernhalten können, müssen Sie einige Dinge erinnern, bevor Sie einreichen. Lesen Sie laut Finanzexperten aus den Gründen, dieses Jahr in diesem Jahr geprüft zu werden.

VERWANDT: IRS kündigt wichtige Änderungen der Steueranmeldung für das nächste Jahr an - sind Sie betroffen?

6 Gründe, um für die diesjährigen Steuern geprüft zu werden

1. Sie haben Ihr Einkommen falsch gemeldet.

Die Einreichung Ihrer Steuern kann relativ einfach sein, wenn Sie mit einem einzigen Gehaltsscheck zu tun haben. Wenn Sie jedoch eine komplizierte finanzielle Situation mit mehreren Einkommensströmen haben, können Sie sich in heißem Wasser landen, wenn Sie beim Ausfüllen von Formularen nicht vorsichtig sind.

"Der IRS verwendet ein Programm, um das zu übereinstimmen, was dem IRS von Arbeitgebern, Banken, Makler und anderen Quellen gemeldet wurde, verglichen mit dem, was Sie in Ihrer Steuererklärung gemeldet haben. Wenn es einen Unterschied gibt, könnte es Sie für eine Prüfung öffnen. "sagt Robert Farrington , Gründer und CEO von Der College -Investor .

"Stellen Sie also sicher, dass Sie alle Ihre Informationen von diesen W2s, 1099 und anderen Formularen genau eingeben, um eine Prüfung zu vermeiden. Wenn ein Fehler auf einem von ihnen vorliegt, müssen Sie mit dem arbeiten, der sie ausgestellt hat, um sie zu lösen ," er sagt.

2. Ihr Einkommen hat sich von Jahr zu Jahr geändert.

Egal, ob es sich um eine Beschäftigungsänderung oder einen unvorhergesehenen finanziellen Notfall handelt, jeder hat gute und schlechte Finanzjahre. Wesentliche Einkommensänderungen können jedoch auch von Beamten zu mehr Prüfung führen.

"Wenn Ihr Einkommen jedes Jahr steigt und fällt, möchten die IRS vielleicht mehr darüber wissen, warum es das tut." Riley Adams , Gründer und CEO von Wohlstand , erzählt Bestes Leben . "Es könnte sein, dass Sie jedes Jahr unterschiedliche Credits und Abzüge beanspruchen, Ihr Einkommen nicht konsistent oder vielleicht etwas anderes."

Dies bedeutet jedoch nicht unbedingt, dass Sie Ihre Einnahmen tauben müssen. "Sie werden nicht für dynamisches Einkommen bestraft, sondern im Vergleich zu Steuererklärungen mit stetig steuerpflichtigem Einkommen von Jahr zu Jahr stechen Ihre Rendite sicherlich aus", sagt Adams. "Wenn es nur ein Teil Ihres normalen Einkommens ist und nichts Außergewöhnliches, sollten Sie es nicht schwitzen: Das Leben hat seine Höhen und Tiefen, ebenso wie Ihr Einkommen."

"Wie immer stellen Sie einfach sicher, dass Sie alles dokumentieren, begründete Steuerpositionen für Ihre Rücksendung geben und möglicherweise bei einem Fachmann erkundigen, ob Sie Fragen haben", schlägt er vor.

VERWANDT: 4 Warnungen vor der Verwendung von Turbotax laut Experten .

3. Sie sind großzügig mit Abzügen.

Logan Alsec , ein CPA und Eigentümer der Steuererleichterungsgesellschaft Auswahlsteuererleichterung , sagt, er habe gesehen, wie Kunden geprüft werden, wenn sie überbewertet sind ihre Abzüge gegen ihr Einkommen. Egal, ob es sich um einen Versuch handelt, Ihre Steuerschuld oder ein unschuldiger Fehler zu senken, es könnte eine rote Fahne mit dem IRS beschaffen.

"Die IRS verarbeitet Millionen von Steuererklärungen, die Sie jährlich ähneln, und weiß, wie viel beispielsweise gemeinnützige Beiträge ein typisches Bereich für ähnliche Steuerzahler sind", erklärt Allec. "Aber wenn Ihre gemeinnützige Beiträge weit über diesen Bereich hinausgehen, könnte dies eine Prüfung auslösen."

Michael Hammelburger , der CEO und ein Finanzexperte für Die untere Liniegruppe , empfiehlt, detaillierte Aufzeichnungen, Einnahmen und Unterlagen für alle Abzüge zu führen, die Sie für die Behauptung planen. "Es ist wichtig, transparent zu sein und nur legitime Ausgaben abzuziehen", stellt er fest.

Lesen Sie dies als nächstes: 4 Warnungen vor der Verwendung von Turbotax laut Experten .

4. Sie haben falsch für Ihr Unternehmen eingereicht.

Unternehmer wissen, dass die Einreichung von Steuern für ein persönliches Unternehmen häufig eine erfordert externen Profi Um sicherzustellen, dass alles richtig behandelt wird. Andernfalls könnte es zu Gründen für weitere Untersuchungen werden.

"Wenn Sie einen Nebenauftritt oder ein Geschäft haben, gibt es viele Dinge, die ein Audit auslösen könnten", warnt Farrington. "Zum Beispiel übermäßige Abzüge oder Abschreibungen, die für Ihr Unternehmen keinen Sinn ergeben. Oder ungewöhnliche Verluste, die darauf hinweisen, dass das Unternehmen ein Hobby und kein Unternehmen ist."

Er fügt hinzu: "Sie müssen erkennen, dass das IRS Millionen von Unternehmensrenditen, Datenpunkten und mehr hat, um zu sehen, ob Ihr Unternehmen„ normal “ist oder nicht. Wenn Sie also Artikel in Ihrer Steuererklärung beanspruchen, müssen Sie in der Lage sein nachzuweisen, dass die Kosten gewöhnlich und notwendig waren, um Geschäfte zu machen. "

Moira Corcoran , A Wirtschaftsprüfer Und Steuerexperte bei Justanswer fügt hinzu, dass runde Zahlen auch eine rote Fahne für ein Audit sein können: "Wenn Sie nur 8.000 US -Dollar für Marketing, 5.000 US -Dollar für legale oder 3.000 US -Dollar für Reisen abschreiben, weiß die IRS, dass Sie keine legitimen Abzüge hinzufügen. "

5. Sie verdienen viel Geld.

Laut Experten könnte das Verdienen von viel Geld ein höheres Risiko für eine potenzielle Prüfung aussetzen.

"Wenn Sie ein großes Einkommen erzielen und denken, dass die Zahlung Ihres angemessenen Anteils an Steuern ausreichen wird, um die IRs von Ihrem Rücken fernzuhalten, könnten Sie eine Überraschung sein", sagt Adams. "Sie mögen sehr gut Recht haben, aber wenn Sie versuchen, süß zu werden und ein mit einem Einkommen auf einkommens fokussierte Steuergutschrift und Abzüge zu beanspruchen, aber es unsachgemäß tun, können Sie erwarten Senden Sie Ihnen zuerst etwas per Post. "

"Der IRS hat mehr zu gewinnen, indem es einen Steuerzahler mit hohem Einkommen untersucht, als für jemanden, der weniger verdient. Sie werden also eher überprüfen, ob Sie Ihre I's gegossen haben und Ihre Ts überschritten haben", erklärt Adams.

"Stellen Sie sicher, dass Sie überprüfen-und dann überprüfen Sie sie, was Sie vor der Einreichung bei Ihrer Rücksendung behaupten. Sie möchten wissen, dass Sie einige Steuerpositionen, die Sie denken Wird Ihr steuerpflichtiges Einkommen senken, aber letztendlich mehr Kopfschmerzen als erwartet verursacht “, schlägt er vor.

VERWANDT: 6 Steuererklärungsgeheimnisse von Buchhaltern .

6. Sie haben sich einem Betrug zum Opfer gefallen.

Sogar der IRS ist nicht immun gegen Betrug. Tatsächlich veröffentlichte die Agentur zu Beginn des Jahres ihre 2023 Dirty Dutzend Kampagne , Eine jährliche Liste der gemeinsamen Betrugsfälle, die sich an Steuerzahler richten.

"Es gibt viele Möglichkeiten, gute Steuerinformationen zu erhalten, einschließlich eines vertrauenswürdigen Steuerberufs, einer Steuersoftware und IRS.Gov. Aber die Menschen sollten es sein unglaublich vorsichtig Über die Befolgung von Ratschlägen in den sozialen Medien "IRS Commissioner Danny Werfel sagte damals in einer Erklärung. "Denken Sie daran, wenn es zu gut klingt, um wahr zu sein, ist es wahrscheinlich", fügte er hinzu.

Zum Beispiel hatte die IRS im März gewarnt Zwei Betrügereien in den sozialen Medien zirkulieren : Form 8944 Betrug und Form W-2 Betrug. "Beide Programme ermutigen die Menschen, falsche, ungenaue Informationen einzureichen, um eine Rückerstattung zu erhalten", erklärte die Agentur.

Später in diesem Monat warnte die Agentur die Öffentlichkeit vor einem weiteren Betrug, in dem Dritte a fördern Betrügerische Kraftstoffsteuergutschrift .

"Die Kraftstoffsteuergutschrift ist für die Nutzung außerhalb des Highway-Unternehmens und für die landwirtschaftliche Nutzung gedacht und ist für die meisten Steuerzahler nicht zur Verfügung", erklärte die Agentur in einer Pressemitteilung. "Es sind jedoch skrupellose Steuererklärung und Promotoren die Steuerzahler verlockend Aufblasen Sie ihre Rückerstattungen durch fälschlicherweise Anspruch auf die Gutschrift. "

Und in all diesen Fällen könnte es enden, dass Sie geprüft werden - oder noch schlimmer. "Steuerzahler, die absichtlich Formulare mit falschen oder betrügerischen Informationen einreichen, können schwerwiegende Konsequenzen haben, einschließlich potenziell ziviler und strafrechtlicher Strafen", sagte der IRS in seiner Warnung.

Um eine Prüfung oder schwerwiegendere Gebühren zu vermeiden, wenden Sie sich immer an die schmutzige Dutzendliste, wenn Sie Zweifel haben.

VERWANDT: 5 Warnungen zur Verwendung von IRS -freier Datei für Ihre Steuern, so Finanzexperten .

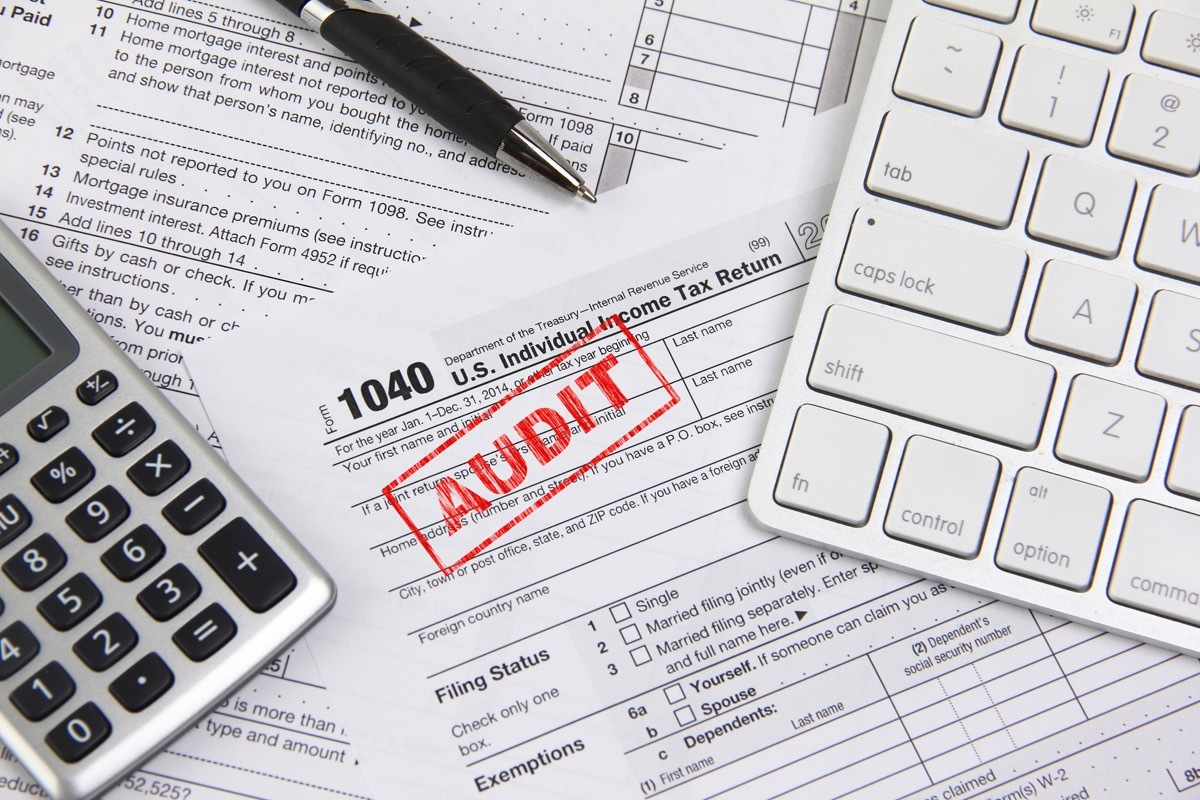

Audited zu werden, könnte keine eigene Schuld sein.

Unabhängig von Ihrer Situation kann es einen Punkt geben, an dem der verwirrende Prozess der Vorbereitung und Einreichung Ihrer Steuern Sie unvorbereitet erwischt. Aber selbst wenn Sie es geschafft haben, alles richtig zu machen, könnten Sie immer noch von den Behörden kontaktiert werden. AE0FCC31AE342FD3A1346EBB1F342FCB

"Denken Sie daran, dass ein Audit nicht unbedingt bedeutet, dass Sie etwas falsch gemacht haben", sagt Farrington. "Der IRS macht ein" Audit ", was bedeutet, alles zu überprüfen, was Sie gemeldet haben."

Darüber hinaus wählt die IRS nach dem Zufallsprinzip die Steuerzahler für Audits jedes Jahr aus. "Manchmal werden die Renditen ausschließlich auf einer statistischen Formel ausgewählt. Wir vergleichen Ihre Steuererklärung mit" Normen "für ähnliche Renditen. Wir entwickeln diese" Normen "aus Audits einer statistisch gültigen Zufallsstichprobe von Renditen als Teil des nationalen Forschungsprogramms das The IRS führt durch. Das IRS verwendet dieses Programm, um Informationen zur Rückgabeauswahl zu aktualisieren, "die Agentur erklärt auf seiner Website .

Und ein Audit endet nicht immer in Strafen. "Ich habe einige Fälle von Audits gesehen, die zugunsten des Steuerzahlers gegangen sind, was bedeutet, dass die IRS tatsächlich eine größere Rückerstattung geschuldet hat, nachdem alles überprüft wurde", sagt Farrington. "Deshalb ist es der wichtige Teil, genaue Aufzeichnungen und Dokumente zu führen."

Weitere finanzielle Beratung, die direkt in Ihren Posteingang geliefert werden, Melden Sie sich für unseren täglichen Newsletter an .

Bestes Leben bietet die aktuellsten Finanzinformationen von Top-Experten und die neuesten Nachrichten und Forschungsergebnisse, aber unsere Inhalte sind nicht als Ersatz für berufliche Anleitungen gedacht. Wenn es um das Geld geht, das Sie ausgeben, sparen oder investieren, wenden Sie sich immer direkt an Ihren Finanzberater.

Populäre Sodas erwiesen sich als dauerhafter Schaden an Ihrem Körper, sagt Wissenschaft